D&O VERSICHERUNG

D&O Versicherung

D&O steht für „Directors an Officers“ und meint Manager und Führungskräfte im weiteren Sinne. Die Versicherungen werden den „financial lines“ zugeordnet, was bedeutet, dass sie zu den Vermögensschaden- und Kostenversicherungen gehören. Im allgemeinen Sprachgebrauch wird die D&O-Versicherung auch Managerhaftpflichtversicherung genannt. Der Versicherungsschutz erstreckt sich dabei auf echte Vermögensschäden, also solche, denen kein Personen- oder Sachschaden zugrunde liegt.

Wir der Unternehmensleiter oder eine Führungskraft auf Grund gesetzlicher Haftpflichtbestimmungen als Person schadensersatzpflichtig, so übernimmt die D&O-Versicherung den Schaden bis zur Höhe der vereinbarten Versicherungssumme. Zusätzlich trägt sie die Kosten für anfallende Rechtsberatung und manchmal auch weitergehende PR-Beratung.

Der Schutz geht dabei in zwei Richtungen: Einerseits schützt die D&O-Versicherung das private Vermögen des Managers, auf der anderen Seite schützt sie das Vermögen des Unternehmens vor Schäden durch fehlerhaftes Managerverhalten. Nutzen Sie unsere Expertise als Versicherungsmakler in Hamburg.

Die Versicherung funktioniert dabei üblicherweise nach dem sogenannten „claims-made-Prinzip“. Dies bedeutet, dass der Versicherungsfall der Fall der erstmaligen Anspruchserhebung ist.

Im nebenstehenden Beispiel ist der Versicherungsfall demnach bereits 1980 eingetreten.

In Abgrenzung dazu funktionieren zahlreiche andere Haftpflichtversicherungen nach dem sogenannten „Verstoßprinzip“. Unterschiede können sich ergeben, wenn zu den unterschiedlichen Zeitpunkten z.B. verschiedene Versicherungssummen vorgelegen hätten. Im Rahmen einer „Verstoßdeckung“ wäre also die Versicherungssumme von 1980 ausschlaggebend gewesen (hier passierte der Verstoß). Bei der „claims-made-Deckung“ ist der Zeitpunkt der Anspruchserhebung und damit das Jahr 2005 maßgeblich.

Beispiel: (nach Ries/Peininger)

Ein Notar fertigt 1980 ein Testament. Im Jahr 2005 tritt der Erbfall ein.

Man bemerkt, dass 1980 beim Abfassen des Testaments dem Notar ein Fehler unterlaufen ist.

Ist eine D&O-Versicherung Sinnvolll?

Die Frage nach der Sinnhaftigkeit der Absicherung wird in der Beratung natürlich immer wieder gestellt. Und vermutlich gibt es nur eine wirklich sinnvolle Antwort: Wenn Sie den größtmöglichen anzunehmenden Schaden ohne Probleme begleichen können, dann benötigen Sie keine Versicherung. Wenn nicht, dann ist eine D&O-Versicherung für Ihr Unternehmen sinnvoll.

Versicherbare Personengruppen

Die D&O-Versicherung schützt alle gegenwärtigen, ehemaligen und zukünftigen Mitglieder der geschäftsführenden Organe und Kontrollorgane. Dies betrifft sowohl die Versicherungsnehmerin als auch ihre Tochterunternehmen. Die versicherten Personen müssen dabei nicht namentlich benannt sein. Bei Abschluss einer D&O-Versicherung ist insbesondere bei der Aufzählung der versicherten Personengruppen darauf zu achten, dass tatsächlich auch umfassender Versicherungsschutz besteht. Besteht etwa ein Beirat, so muss dieser auch in den Vereinbarungen erwähnt sein.

Auch leitende Angestellte können dem Versicherungsschutz unterfallen. Hier ist – bei internationalen Bezügen – besonders darauf zu achten, dass die gewählten Formulierungen weit genug sind auch internationale leitende Angestellte in den Versicherungsschutz mit einzubeziehen.

Firmen D&O -

Persönliche D&O

Es gibt zwei grundsätzlich unterschiedliche Arten der Versicherung. Auf der einen Seite kann das Unternehmen (also bspw. die GmbH als Versicherungsnehmerin) die Versicherung abschließen und die handelnden Personen sind im Rahmen dieses Vertrages geschützt. Prämienzahler ist hier das Unternehmen.

Daneben gibt es die Möglichkeit als Geschäftsführer selbst eine Versicherung abzuschließen um die Tätigkeit als Manager versichert zu haben. Diese Verträge sind von den Bedingungen grundsätzlich identisch. Hinsichtlich der Prämie gibt es häufig einen kleinen Rabatt. Insbesondere für Geschäftsführer, die nicht klar im Anstellungsvertrag geregelt haben wie der Versicherungsschutz aussehen soll, oder die sich mit der vorhandenen Absicherung nicht ausreichend geschützt fühlen, ist der Abschluss einer persönlichen D&O-Versicherung zu empfehlen.

Was ist ein D&O-Schaden

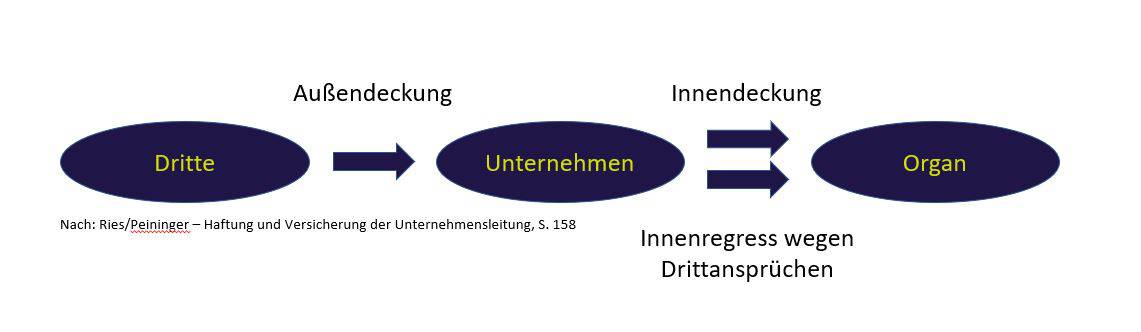

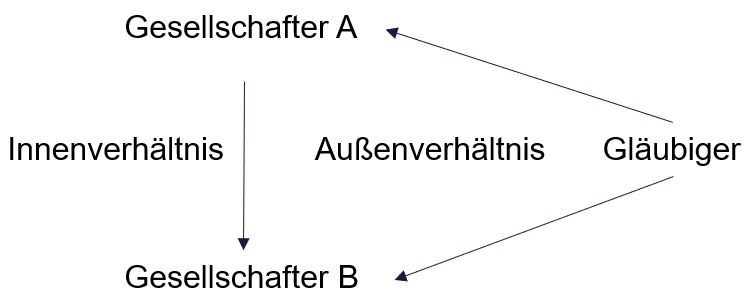

Wie im Schaubild ersichtlich, gibt es unterschiedliche Arten von Haftungsszenarien, die einem Geschäftsführer drohen – oder anders gesprochen – die von der D&O-Versicherung gedeckt werden können.

Innenhaftung in der D&O-Versicherung bedeutet, dass die Unternehmensleiter/Vorstände vom Unternehmen selbst in Anspruch genommen werden (also etwa der Fremdgeschäftsführer von den Gesellschaftern). Die möglichen Schadenfälle sind hier zahlreich.

So wurde beispielsweise der Vorstandsvorsitzende einer Brauerei auf Schadensersatz in Höhe von knapp 4,2 Mio. EUR verklagt, weil er unternehmerische Fehlentscheidungen getroffen habe, falsche Reisekostenabrechnungen eingereicht habe und seine Arbeitnehmer zu privaten Zwecken eingesetzt haben solle. Vergleichsweise einigte man sich offenbar auf eine Zahlung von über 800.000 UER.

Ende 2010 nahm die Nord-Ostsee-Sparkasse frühere Vorstandsmitglieder in Haftung über insgesamt gut 24 Mio. EUR, da Immobilien deutlich unter Marktwert verkauft worden seien. Darüber hinaus seien Kreditkunden abgewiesen und zu einem Immobilienmakler vermittelt worden sein (Die Welt v. 13.01.2011).

Geschäftsleiter sind nicht nur der Innen- sondern auch der

Außenhaftung ausgesetzt. Die praktische Relevanz des Außenhaftung ist zwar

nicht derart groß, wie bei der Innenhaftung, aber sie ist vorhanden und die

Ansprüche sind hoch. Die Tatbestände der Außenhaftung sind regelmäßig bei

Insolvenz des Unternehmens relevant, wenn der Gläubiger sein Geld nicht oder

nicht mehr bekommt.

Genannt werden muss hier die Handelnden-Haftung in der

Gründungsphase, die häufig genannte Durchgriffshaftung, aber natürlich neben

einigen anderen auch die sogenannte Sachwalterhaftung auf Grund persönlichem

Vertrauen oder besonderer Nähe, bzw. starker wirtschaftlicher Eigeninteressen.

Auch Arbeitnehmer können Ansprüche stellen, beispielsweise

auf Grund von Arbeitsunfällen oder Diskriminierung.

Wer braucht eine D&O-Versicherung?

Geschäftsführer, Prokuristen, leitende Angestellte. All diese Personengruppen können – unter Umständen – mit ihrem Privatvermögen zur Haftung herangezogen werden. Auch wenn bei den letzten beiden das Arbeitnehmerprivileg greift, ist bei ausreichende Verschuldensgrad eine Haftung nicht ausgeschlossen. Daher ist eine D&O-Versicherung von Nöten.

Da eine Haftung im Innenverhältnis in der Praxis erheblich häufiger ist, ist die Absicherung über die D&O-Versicherung vor allem bei Fremdgeschäftsführern oder bei mehreren Geschäftsführern quasi Pflicht.

Die Regularien der gesamtschuldnerischen Haftung führen dazu, dass bei mehreren Geschäftsführern jeder einzelne voll für den Schaden einzustehen hat, auch wenn er ihn selbst nicht verursacht hat. Dies gilt auch dann, wenn im Innenverhältnis klare Zuständigkeiten geregelt sind und Haftung beschränkt wurden. Daher sollte keinesfalls auf den Schutz der D&O-Versicherung verzichtet werden.

Die Regelungen für Geschäftsführer gelten selbstverständlich für Vorstände analog, so dass auch Vorstände über eine entsprechende Absicherung verfügen sollten.

Häufig verkannt wird der Bereich des Ehrenamtes und der Stiftungen. Auch bei diesen Tätigkeiten ist eine Haftung möglich. Der ehrenamtlich tätige Vorstand kann beispielsweise für unrechtmäßiges Handeln der Vereinsmitglieder zur Haftung herangezogen werden. Verwendet beispielsweise ein Vereinsmitglied urheberrechtlich geschütztes Material auf einer Website, trifft die Haftung für den Rechtsverstoß den Vorstand, welcher die öffentlichen Auftritte seines Vereins hätte kontrollieren müssen.

Was kostet eine D&O-VErsicherung

Geschäftsführer, Prokuristen, leitende Angestellte. All diese Personengruppen können – unter Umständen – mit ihrem Privatvermögen zur Haftung herangezogen werden. Auch wenn bei den letzten beiden das Arbeitnehmerprivileg greift, ist bei ausreichende Verschuldensgrad eine Haftung nicht ausgeschlossen. Daher ist eine D&O-Versicherung von Nöten.

Da eine Haftung im Innenverhältnis in der Praxis erheblich häufiger ist, ist die Absicherung über die D&O-Versicherung vor allem bei Fremdgeschäftsführern oder bei mehreren Geschäftsführern quasi Pflicht.

Die Regularien der gesamtschuldnerischen Haftung führen dazu, dass bei mehreren Geschäftsführern jeder einzelne voll für den Schaden einzustehen hat, auch wenn er ihn selbst nicht verursacht hat. Dies gilt auch dann, wenn im Innenverhältnis klare Zuständigkeiten geregelt sind und Haftung beschränkt wurden. Daher sollte keinesfalls auf den Schutz der D&O-Versicherung verzichtet werden.

Die Regelungen für Geschäftsführer gelten selbstverständlich für Vorstände analog, so dass auch Vorstände über eine entsprechende Absicherung verfügen sollten.

Häufig verkannt wird der Bereich des Ehrenamtes und der Stiftungen. Auch bei diesen Tätigkeiten ist eine Haftung möglich. Der ehrenamtlich tätige Vorstand kann beispielsweise für unrechtmäßiges Handeln der Vereinsmitglieder zur Haftung herangezogen werden. Verwendet beispielsweise ein Vereinsmitglied urheberrechtlich geschütztes Material auf einer Website, trifft die Haftung für den Rechtsverstoß den Vorstand, welcher die öffentlichen Auftritte seines Vereins hätte kontrollieren müssen.

Wie ermittele ich die richtige Versicherungssumme?

Entscheidend für die Ermittlung der richtigen Versicherungssumme ist der größtmöglich zu erwartende Schaden, der bei einer Inanspruchnahme der Organe eintreten kann. Hierbei sollte die Bilanzsumme des Unternehmens, sowie der nationale und internationale Umsatz eine große Rolle spielen. In der Literatur wird eine Faustformel von 10% der Bilanzsumme oder 50% der Eigenkapitalquote des Unternehmens als mögliche Versicherungssumme genannt. Wobei hier die „mögliche Versicherungssumme“ tatsächlich nur als erster Hinweis zu verstehen ist.

Tatsächlich sollte die Versicherungssumme lieber etwas zu hoch als zu niedrig angesetzt werden, da sonst die Absicherung ad absurdum geführt wird.

Die frage der „richtigen D&O-Versicherung“ ist so einfach nicht zu beantworten. Es gibt zahlreiche Anbieter am Markt. Die Versicherungsbedingungen unterscheiden sich teilweise erheblich. Aufgabe eines Maklers ist es an dieser Stelle gemeinsam mit dem Versicherungsnehmer die Risiken zu ermitteln und dazu den entsprechenden Versicherer zu finden. Manchmal kann hierbei auf Standard-Lösungen zurückgegriffen werden, manchmal müssen individuelle Vereinbarungen mit einem Versicherer getroffen werden. Dabei ist auf einige Klauseln ganz besonderer Wert zu legen, z.B. ist es sehr relevant, ob Rechtsberatungskosten zu der Versicherungssumme zählen, oder ob Leistungen des Versicherers zusätzlich neben der Versicherungssumme auch für die Kosten der spezialisierten Rechtsanwälte zur Verfügung steht.

Manche D&O-Versicherungspolicen beinhalten eine Selbstbeteiligung im Schadenfall. Dies hat häufig eine etwas günstigere Prämie zur Folge. Im Folgenden soll es aber vor allem um die Selbstbehaltsdeckung für AG-Vorstände gehen.

Diese sind per Gesetz mit mindestens 10% an einem Schaden zu beteiligen (§ 93 Abs. 2, 3 AktG). Dabei darf die Selbstbeteiligung nicht niedriger sein als das 1,5-fache der Jahresvergütung. Ziff. 3.8 des Corporate Governance Kodex bewirkt zusätzlich, dass diese Regelung auch für viele Aufsichtsräte Geltung finden wird.

Tatsächlich ist es möglich, den vom Vorstand zu tragenden Selbstbehalt auch zu versichern. Da der Gesetzgeber dieses auch explizit nicht ausgeschlossen hat, ist eine entsprechende Versicherung auch „compliant“. Es gilt nur die Besonderheit, dass der Vorstand selbst die Kosten tragen muss und diese nicht von der Aktiengesellschaft getragen werden dürfen. Selbstverständlich muss jedes Vorstandsmitglied selbst eine entsprechende Deckung für sich vereinbaren.

Brauche ich eine Spezialstrafrechtsschutzversicherung?

Ja!

Die „normalen“ Rechtsschutzversicherungen umfassen regelmäßig die Tatbestände nicht, die in Fällen in denen die D&O-Versicherung greifen muss einschlägig sind. Privat- oder Arbeitsrechtsschutz finden hier keine Anwendung.

Ist ausnahmsweise der Strafrechtsschutz vereinbart, so existieren in diesen Klauseln weitgehende Ausschlüsse zu Vorsatztaten. Vorsatztaten sind solche, welche nach dem Gesetz nur vorsätzlich begangen werden können, hier wären z.B. Betrug, Untreue und Steuerhinterziehung genannt.

Maßgeblich für den Versicherer ist dabei auch nicht, ob es am Ende tatsächlich zu einer Verurteilung wegen einer Vorsatztat kommt, sondern ausschließlich, dass eine Vorsatztat im Raum steht – im Übrigen auch dann, wenn einem Betroffenen Vorsatz vorgeworfen wird, obwohl die tat auch fahrlässig begangen worden sein könnte.

Der Spezialstrafrechtsschutz im Rahmen einer D&O-Versicherung kann hier weiterhelfen. Im Rahmen der Versicherungsbedingen kann hier Versicherungsschutz bereitgestellt werden, obwohl eine Vorsatztat im Raum steht. Einzige Bedingung ist meistens, dass die behauptete Pflichtverletzung (also die Straftat) vom Schutz der D&O-Versicherung umfasst ist.

Es handelt sich damit nicht um eine „eigenständige Spezialstrafrechtsschutzversicherung“, sondern um eine, die mit dem D&O-Versicherungsschutz einhergeht.

Wichtig zu beachten ist auch, dass der Versicherungsschutz nicht nur beim Vorwurf einer Vorsatztat, sondern auch beim Vorwurf eines Verbrechens (§ 12 StGB – Mindestmaß der Freiheitsstrafe 12 Monate oder länger) gilt.

Neben den genannten Merkmalen gibt es noch ein paar weitere, die im Rahmen einer Beratung zur D&O-Versicherung maßgeblich sind.

a. Vorsatz und wissentliche Pflichtverletzung

Die meisten D&O-Versicherer schließen sowohl den Vorsatz als auch die wissentliche Pflichtverletzung aus. Hinsichtlich der Versicherung des Vorsatzes kann selbstverständlich keine Versicherbarkeit gegeben sein. Anders sieht dies aber beim Vorwurf der wissentlichen Pflichtverletzung aus.

Eine wissentliche Pflichtverletzung liegt vor, wenn der Versicherungsnehmer wissentlich (und bewusst) gegen eine ihm obliegende Pflicht verstößt ohne dabei den konkreten Schaden zu wollen. Er handelt also „eigentlich in guten Absichten“ ( Bsp: Architekt beginnt schon mit Bauarbeiten vor Zustellung der Baugenehmigung um Bauprojekt schneller abzuschließen). Zwar ist der Versicherer für den Ausschlussgrund der Wissentlichkeit der Pflichtverletzung darlegungs- und beweispflichtig (BGH VersR 2015, 181), dies hilft in der Praxis aber erstmal nicht weiter, wenn die Leistung mit Hinweis auf den Vorwurf der Wissentlichkeit der Pflichtverletzung verweigert (oder zumindest herausgezögert) wird. Folge ist möglicherweise ein jahrelanger Rechtsstreit um die Frage, ob eine wissentliche Pflichtverletzung vorliegt – oder eben nicht.

Besondere Aufmerksamkeit gilt in diesem Zusammenhang dem § 64 GmbHB – welcher in der neueren Rechtsprechung zu klaren Urteilen im Rahmen der D&O-Versicherung geführt hat. /hier lesen/

b. Verschaffungsklausel

Managern ist davon abzuraten sich darauf zu verlassen, dass „man schon eine D&O-Versicherung abschließen werde“. Eine solche Zusage des Unternehmens beinhaltet weder Informationen über eine vernünftige Versicherungssumme, noch über Angemessenheit des Versicherungsschutzes im Allgemeinen.

Es ist daher dringend angeraten sich vertraglich im Rahmen einer Verschaffungsklausel darauf zu einigen, welcher D&O-Schutz mit welchen Maßgaben abgeschlossen wird und was geschieht, wenn die Gesellschaft dies nicht tut. Eine solche Vereinbarung ist ein wesentlicher Bestandteil des Geschäftsführer-Anstellungsvertrages.

Auch geregelt sein sollten Deckungsinhalte wie Nachhaftung und Strafrechtsschutz.

Insbesondere sollte betont werden, dass der Manager ein Exemplar der Versicherungsbedingungen für seine Unterlagen erhält. Im Schadenfall darf nämlich nicht vergessen werden: Das Unternehmen ist der Anspruchsteller. Der (ehemalige) Geschäftsführer der Anspruchsgegner. Die GmbH (oder AG) hat demnach häufig wenig Interesse daran dem ehemaligen Geschäftsführer unterstützend unter die Arme zu greifen.

Fazit

Beratung ist wichtig. Ob GmbH oder AG, ob Manager oder Aufsichtsrat. Jeder Einzelfall muss gesondert betrachtet werden. Jeder mögliche Schadenfall muss gemeinsam erörtert und bewertet werden. Auch wenn die D&O-Versicherung „auch nur eine Haftpflichtversicherung“ ist, die Beratung in solchen komplexen Themenfeldern ist unvermeidlich.

Manager, die ohne D&O-Versicherung handeln, handeln sowohl sich als auch dem Unternehmen gegenüber verantwortungslos. Im Schadenfall ist nur in sehr seltenen Fällen genug Kapital vorhanden um den Schaden auszugleichen. Ein Schutz über entsprechende Versicherungen ist daher existenziell wichtig.

Wichtig ist im Rahmen der Beratung zur D&O-Versicherung natürlich die unabhängige Beratung durch einen Versicherungsmakler. Wir stehen Ihnen als Versicherungsmakler in Hamburg hier gern zur Verfügung.

Passende Beiträge

DSGVO-Verstöße als Haftungsrisiko für Geschäftsführer

Die DSGVO ist immer noch eine große Unbekannte für die

Abschluss einer D&O-Versicherung – Das 11. Gebot des Geschäftsführers

Die D&O-Versicherung ist eine Vermögensschadenhaftpflichtversicherung für Unternehmensleiter. Sie schützt das Privatvermögen des

Haftungsfalle des GmbH-Geschäftsführers trotz D&O

Die D&O-Versicherung sichert Leitungsorgane (Vorstände, Geschäftsführer, Aufsichtsräte) gegen Schadensersatzansprüche wegen angeblicher unternehmerischer